ประวัติ

โซรอสเกิดเมื่อปี 1930 ที่เมืองบูดาเปสต์ ประเทศฮังการี จอร์จ โซรอส เป็นลูกชายของ Tivarda Soros (เป็นชาวฮังการีเชื้อสายยิว ซึ่งเวลาที่เค้าเกิดเป็นเวลาก่อนที่นาซีจะบุกยึดฮังการี 14 ปี กฎสำคัญข้อเดียวในวัยเด็กของเขาคือ ต้องเอาชีวิตรอด อย่าให้ถูกจับได้ โซรอสกล่าวว่าพ่อของเขานั้นเป็นนักเอาชีวิตรอด เขาเล่าว่าพ่อนั้นเคยเป็นเชลยสงครามในช่วงปฏิวัติรัสเซียและแหกคุกออกมาได้ โดยเป้าหมายของพ่อของเขาคือ ไม่ว่าอะไรจะเกิดขึ้น ครอบครัว และตนเองจะต้องรอดชีวิตให้ได้

จอร์จ โซรอส ในวัยเด็กต้องซ่อนความเป็นยิวของ โซรอสย้ายสัญชาติไปอังกฤษเมื่อปี 1947 และจบจาก London School of Economics ในปี 1952 โซรอสได้ทำงานเสริมเป็นพนักงานเสิร์ฟและเด็กยกกระเป๋าตามสถานีรถไฟ ทั้งๆ ที่เป็นนักศึกษาด้านปรัชญากับ Karl Popper ทางมหาวิทยาลัยได้ขอให้โซรอสช่วยเป็นติวเตอร์เพื่อแลกกับเงิน 40 ปอนด์จากกองทุน Quaker และสุดท้ายได้ทำงานกับธนาคาร Singer & Friedlander

1956 โซรอสย้ายไปนิวยอร์ก ในตำแหน่งนักเก็งกำไรจากการแลกเปลี่ยนกับบริษัท F.M. Mayer ตั้งแต่ปี 1956-59 และเป็นนักวิเคราะห์ กับ Wertheim and Company ตั้งแต่ 1959-1963 ระหว่างนี้นี่เองที่เข้าได้คิดค้น “Reflexivity Theory” ซึ่งเป็นทฤษฎีที่เค้าใช้ทำกำไรจากตลาดมาโดยตลอด

จากนั้น ในปี 1970 เขาได้ก่อตั้ง Quantum Fund ร่วมกับ Jim Rogers ซึ่งสร้างรายได้ให้โซรอสอย่างมหาศาล ก่อนที่ ปี 2011 Quantum Fund ของ Soros จะประกาศปิดตัวลงเพราะไม่อยากลงทะเบียนกับ กลต โดยผลตอบแทนต่อปีที่เค้าทำได้นั้นเฉลี่ยอยู่ถึง 32% ต่อปี !!

วีรกรรม

Black Wednesday (16 กันยายน 1992)

เล่าย้อนก็คือ ยุโรปมีแผนจะรวมสกุลเงินในปี 1999 เพื่อการเตรียมความพร้อม ก็เลยจัดตั้งระบบ Exchange Rate Mechanism (ERM) ในปี 1990 ซึ่งถูกออกแบบให้สกุลต่างๆของแต่ละประเทศเคลื่อนไหวไม่ผันผวนมากเกินไป และทำให้เกิดความคุ้นเคย ก่อนที่จะร่วมมาใช้สกุลเงิน Euro จริงในปี 1999

ปัญหาคือ โครงสร้างเศรษฐกิจที่ต่างกัน กล่าวคือ เยอรมันเจอปัญหาเงินเฟ้อสูง อยากขึ้นดอกเบี้ย ทำให้ประเทศอื่นๆใน ERM ต้องขึ้นดอกเบี้ยตาม ค่าเงินจึงแข็งค่าขึ้นไปด้วย แต่ตอนนั้นอังกฤษมีปัญหาคือ Unemployment Rate ที่สูง ถ้าจะกระตุ้นเศรษฐกิจก็ควรลดดอกเบี้ย แต่เพราะอยู่ใน ERM จะทำแบบนั้นก็ทำไม่ได้

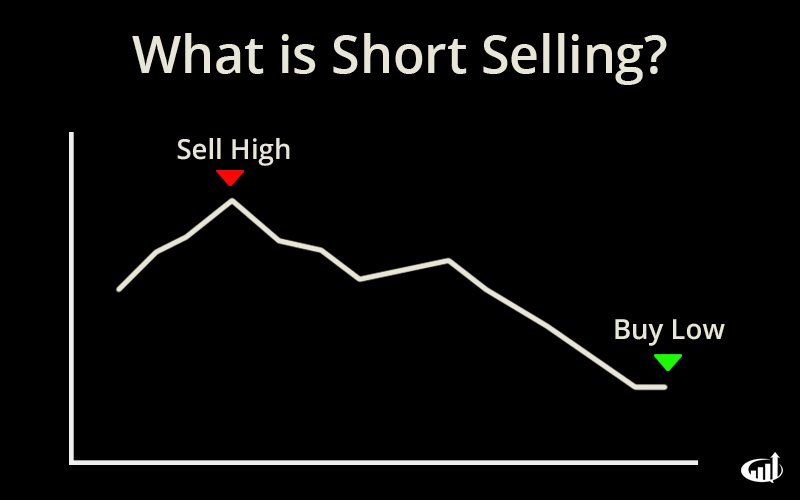

นักเก็งกำไร เห็นว่า สภาวะแบบนั้นอยู่ได้ไม่ตลอด ว่าแล้ว Hedge Fund อย่าง George Soross ก็เลยเข้าโจมตีค่าเงินปอนด์ (GBP) ด้วยการขาย Short ค่าเงินสกุลปอนด์อย่างหนักหน่วงในวันที่ 19 ก.ย. 1992 โดยเชื่อว่า ธนาคารอังกฤษ จะยอมลดค่าเงิน GBP ลงมา ซึ่งก็สำเร็จเสียด้วยนะครับ

ค่าเงิน GBP/USD จากที่ทำจุดสูงสุดในเดือน ก.ย. 1992 ที่ 2.00 GBPUSD ค่าเงินร่วงลงมาเกือบแตะ 1.40 GBP/USD หรือ อ่อนค่าร่วมๆ 30% ทีเดียว

แต่หันไปดูที่ตลาดหุ้นอังกฤษผ่านดัชนี FTSE 100 กลายเป็นพบว่า ตลาดทำจุดต่ำสุดก็ช่วงตอนที่ Soros ถล่มค่าเงินในเดือน ก.ย. นั้นเลย แล้วตลาดก็กลายเป็นขาขึ้นยาวหลังจากนั้นเป็นปีทีเดียว

วิกฤตการณ์ต้มยำกุ้ง ปี 1997

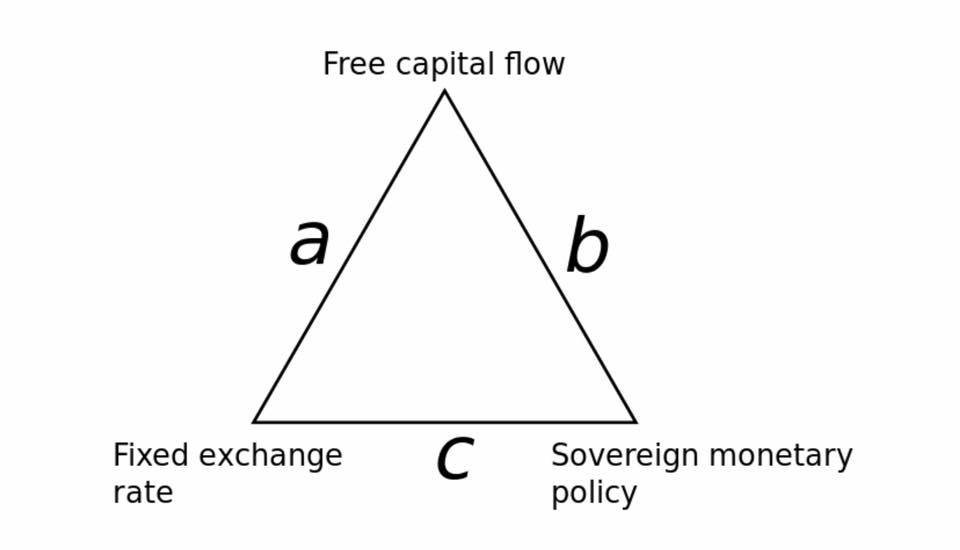

ขอเกริ่นก่อนว่าในโลกของ การเงินระหว่างประเทศ มีอยู่ 3 อย่างที่เป็นไปไม่ได้ที่จะเกิดขึ้นพร้อมกัน คือ

1) อัตราแลกเปลี่ยนคงที่

2) การเคลื่อนไหวเงินโดยเสรี

3) นโยบายการเงินที่เป็นอิสระ

แต่เมื่อ 20 ปีที่แล้วประเทศไทยได้ฝืนสามเหลี่ยมที่เป็นไปไม่ได้นี้อยู่ ประเทศไทยต้องการให้เงินไหลอย่างเสรี มีนโยบายการเงินเป็นของตัวเอง และ กำลังผูกค่าเงินคงที่ไว้กับค่าเงินต่างประเทศ

ในช่วงปี1985-1995 ประเทศไทยมีการเจริญเติบโตทางเศรษฐกิจสูง การส่งออกเติบโต และมีเงินไหลเข้ามาลงทุนในประเทศจำนวนมาก เมื่อมีเงินบาทจำนวนมากไหลเวียนอยู่ในระบบ ประเทศไทยจึงเผชิญกับสภาวะเงินเฟ้อ รัฐบาลได้ประกาศขึ้นอัตราดอกเบี้ยเพื่อลดแรงกดดัน ทำให้อัตราดอกเบี้ยในประเทศอยู่ในระดับสูง ต่อมามีการประกาศ ให้มีการเคลื่อนย้ายเงินทุนเข้าออกโดยเสรี แต่ประเทศไทยกลับยังคงใช้ระบบอัตราแลกเปลี่ยนคงที่

เมื่อเกิดภาวะเช่นนั้นบริษัทเอกชนจึงทำการกู้ยืมเงินตราต่างประเทศ (ส่วนใหญ่กู้ยืมเป็นสกุลเงินดอลล่าร์) ที่มีอัตราดอกเบี้ยต่ำกว่าแทนการกู้เงินในประเทศ โดยไม่ทำการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน (เนื่องจากเงินบาทมีค่าคงที่เมื่อเทียบกับดอลลาร์สหรัฐ ผู้กู้เงินจึงไม่เห็นความจำเป็นที่จะต้องป้องกันความเสี่ยง เพราะคิดว่าไม่มีความเสี่ยง) และไม่มีการควบคุมปริมาณจากทางธนาคารแห่งประเทศไทย

ต่อมาในช่วงปี 1996 เศรษฐกิจสหรัฐกลับฟื้นตัว ทำให้รัฐบาลสหรัฐเริ่มขึ้นดอกเบี้ย เงินดอลลาร์จึงแข็งค่าขึ้น ทำให้ค่าเงินบาทของไทยที่ผูกติดอยู่กับเงินดอลลาร์สหรัฐแข็งค่าตามไปด้วย การส่งออกของไทยเริ่มหดตัวลง เงินลงทุนเริ่มไหลออก แต่ค่าเงินบาทของไทยที่ควรจะอ่อนตามภาวะเศรษฐกิจกลับยังคงแข็งค่าตามเงินดอลล่าร์

ดังนั้น โซรอสจึงเห็นช่องทางทำกำไรจากการที่เงินบาทไม่สะท้อนมูลค่าที่แท้จริง โซรอสจึงได้โจมตีค่าเงินบาทด้วยการขายชอร์ตเงินบาท ในขณะนั้น ธนาคารแห่งประเทศไทยทำการป้องกันค่าเงินบาทด้วยการนำเงินทุนสำรองระหว่างประเทศไปซิ้อเงินบาทที่โซรอสขาย จนกระทั่งมูลค่า ในเดือนกุมภาพันธ์และมีนาคม 1997 เพิ่มขึ้นเป็น 15,000 ล้านเหรียญสหรัฐ หรือคิดเป็น 40% ของเงินทุนสำรอง

การโจมตีของโซรอส ยังเป็นไปอย่างต่อเนื่องจนกระทั่งเดือนพฤษภาคม 1997 ประเทศไทยได้ขอความร่วมมือจากประเทศสิงคโปร์ มาเลเซีย และฮ่องกงในการเข้าป้องกันค่าเงินบาทอีกมูลค่ากว่า 10,000 ล้านเหรียญสหรัฐ ในที่สุด ประเทศไทยก็ประกาศลอยตัวค่าเงินบาท (Managed Float) ในเดือนกรกฎาคม 1997 ค่าเงินบาทอ่อนตัวลงเกือบ 100% (จาก 25 บาท/1 $ >> 50 บาท /1$) ในทันที ส่งผลให้ภาคเศรษฐกิจซึ่งมีการกู้ยืมเงินตราต่างประเทศจำนวนมากต้องมีหนี้เพิ่มขึ้นเท่าตัว บริษัทจำนวนมากล้มละลาย ธนาคารมีหนี้เสียสูงเป็นประวัติการณ์

วิกฤตเศรษฐกิจที่เกิดขึ้นกับประเทศไทยครั้งนี้ได้ส่งผลลามไปถึงเศรษฐกิจและค่าเงินของประเทศในภูมิภาคเอเชียอื่นๆ อีกหลายประเทศ จนได้ชื่อว่าโรคต้มยำกุ้ง (Tom Yum Kung Decease) ประมาณกันว่าโซรอสสามารถทำกำไรจากการโจมตีค่าเงินเอเชียครั้งนี้ประมาณ 3,000 ล้านเหรียญสหรัฐ

กลยุทธ์ของ Soros

George Soros นั้นพูดถึงทฤษฏีการลงทุนของเขาว่า มันคือผลงานแห่งชีวิตของเขา และเขายังได้เขียนหนังสือที่มีหัวข้อเกี่ยวกับทฤษฎีนี้อยู่หลายเล่มเช่นกัน จากทฤษฎีของเขาที่เกี่ยวข้องกับระบบเศรษฐกิจและตลาดเงินของเขา โดยในการบรรยายของเขาในปี 1994 นั้น เขาได้พยายามที่จะอธิบายถึงแนวคิดเบื้อหลังทฤษฏีการสะท้อนกลับไปมา หรือ Reflexivity ไว้ดังนี้ครับ

“มันมีความสัมพันธ์แบบที่เรานั้นเป็นฝ่ายกระทำ(Active Relationship) ระหว่างความคิดและความจริงอยู่ รวมถึงความสัมพันธ์แบบที่เราถูกกระทำ(Passive Relationship)ระหว่างความคิดและความจริงอยู่ด้วยเช่นกัน ซึ่งสิ่งนี้เองทำให้เกิดความเข้าใจที่ความคลาดเคลื่อนไปจากความจริง และผมหมายถึงสิ่งต่างๆที่เกิดขึ้นทางเศรษฐศาสตร์ด้วยเช่นกัน”

“ผมเรียกความสัมพันธ์แบบถูกกระทำ(Passive Relationship)นี้ว่า “กลไกความสัมพันธ์ที่เกิดจากกระบวนการรับรู้”(Cognitive Function) และผมเรียกความสำพันธ์แบบการเป็นฝ่ายกระทำ(Active Relationship)นี้ว่า “กลไกความสำพันธ์ที่เกิดจากการเข้าไปมีส่วนร่วม”(Participating Function) โดยผมเรียกความสัมพันธ์ ของกลไก(Function)ทั้งสองอย่างนี้ว่า “การสะท้อนกลับไปมา หรือ Reflexivity” นั่นเอง”

ดังนั้นแก่นการคิดหลักของโซรอสมีอยู่ 2 อย่าง คือ

- Cognitive คือ การที่เรา” เข้าใจ” สภาพแวดล้อมที่เรากำลังเผชิญอยู่

- Manipulative คือ วิธีการรับมือเพื่อ” เปลี่ยน” สภาพแวดล้อมที่เราเผชิญ

ด้วยแก่นของการคิด 2 อย่างนี้ เมื่อนำมารวมกันจึงเกิดเป็น Theory of Reflexivity หรือ ทฤษฎีสะท้อนกลับ และยังเป็นที่รู้จักในอีกชื่อหนึ่งว่า Self-fulfilling prophecy

ในปรัชญาของโซรอสนั้นเราต้องเข้าใจความหมายที่โซรอสต้องการจะสื่อก่อน

กระจกสะท้อน = ตลาด ปฏิกิริยาสะท้อนกลับของโซรอสจะเกิดขึ้นได้เมื่อเรามีตัวกลางคือกระจกก่อนเป็นอันดับแรกนั่นเอง ดังนั้นไม่ว่าจะเกิดอะไรขึ้น สิ่งที่สะท้อนออกมาให้เราได้เห็นก็คือตลาด

Participant = ผู้ที่อยู่ในตลาดที่ตัวเองมีผลประโยชน์ด้วยนั่นเอง ไม่ว่าผู้นั้น จะทำการซื้อขายหรือไม่ก็ตาม หากมีผลประโยชน์กับตลาดแล้ว แนวความคิดของเค้าจะ Bias อย่างแน่นอน จึงจัดอยู่ในประเภทของ Participant

Observer = ผู้ซึ่งสังเกตุการณ์อยู่ภายนอกตลาด หรือคิดวิเคราะห์มายังตลาดภายใต้พื้นฐานของความรู้เท่าที่ตัวเองมีอยู่ โดยที่ไม่มีผลประโยชน์เกี่ยวข้องกับตลาดนั้นๆ

ปฏิกิริยาสะท้อนกลับ = Reflexivity = จะเกิดมาจากผลกระทบของกลุ่ม Participant ได้เข้าไปกระทำ Actions ในตลาดนั่นเอง ซึ่งตลาดจะเป็นกระจกสะท้อนผลลัพธ์

ซึ่งจะเป็นไปดัง Functions ดังต่อไปนี้

Observer ——> Participant ——–> Market Feed Back (สอดคล้องความเชื่อ ได้รับผลตอบแทนที่ดี)

จาก Functions ของโซรอส เราจะเห็นได้ว่า ยิ่งตลาดตอบสนองสอดคล้องไปในทิศทางที่เราต้องการให้เป็นมากเท่าไร อัตราการเร่งก็จะยิ่งเร่งให้ Observer เข้ามาเป็น Participant มากขึ้น กว่า Rate อัตราปกติที่ตลาดจะรับได้

เช่น ราคาทองคำ ที่ปรับตัวสูงขึ้น ต่อเนื่อง ตามความเชื่อของกลุ่มคนในตลาด Commodity บางกลุ่ม และราคาได้ตอบสนองต่อความเชื่อเหล่านั้น ซึ่งจะเป็นอัตราเร่งความมั่นใจ และสร้างความเชื่อว่าความคิดเหล่านี้ถูกต้อง จนส่งผ่านมาถึงผู้คนภายนอกตลาด แต่แน่นอน การซื้อทองคำเพื่อลดผลกระทบจากการด้อยค่าของเงินสกุลหลักๆเป็นสิ่งที่ทำมานานแล้ว แต่การอัตราการเข้ามาที่เร็วเกินไปตามความเชื่อของ Observer ที่คล้อยตามนั้นทำให้ตลาด สะท้อนกลับออกมาในทิศทางที่ตรงกันข้ามนั่นเอง และหากตลาดสะท้อนในทิศทางความเชื่อที่ตรงกันข้ามเหล่านี้ต่อไป คนอีกกลุ่มซึ่งคิดสอดคล้องกับตลาดในทิศทางก็จะเริ่มมั่นใจในเหตุผลบางอย่าง ว่าถูกต้อง และส่งผ่านความเชื่อนี้ออกไปให้กับ Participant คนอื่นๆเริ่มรับรู้ และคล้อยตาม เช่น ธนาคารกลางซึ่งเริ่มลดการถือครองทองคำลงด้วยเหตุผลบางอย่าง อะไรเหล่านี้เป็นต้น สุดแท้แต่ความเชื่อ และยิ่งหากตลาดแสดงผลลัพธ์สอดคล้องไปในทิศทางความเชื่อของคนกลุ่มนี้ ความเชื่อก็จะเริ่มมีน้ำหนักขึ้นเรื่อยๆๆ จนหลายคนเริ่มคล้อยตามและคิดว่าถูกต้อง ซึ่งหากผลกระทบเหล่านั้นรุนแรงและเจ็บปวดมาก Participant บางพวกก็จะค่อยๆทยอยออกจากตลาดไป เป็น Loop แบบนี้วนไปเรื่อยๆ โดยที่ Observer และ Participant อาจจะเป็นคนกลุ่มใหม่ๆผลัดเวียนเปลี่ยนไปอยู่เสมอหรือคนเก่าก็ได้ ซึ่งปฏิกิริยา Bust นั่นจะเป็นไปดัง functions ง่ายๆดังรูปข้างล่างนี้

Observer <—– — Participant <——– Market Feed Back (ไม่สอดคล้องกับความเชื่อ เริ่มเจ็บปวดเสียหาย)

ดังนั้น เราจะเห็นว่าโซรอส สนใจกับสิ่งเหล่านี้มากกว่า ความเชื่อทางด้าน Economic ขณะๆนั้น ซึ่งดูยังไงก็เป็นสิ่งที่ถูกต้องในเวลาช่วงนั้นๆ เพราะ ถ้าเกิดปฏิกิริยาสะท้อนกลับขึ้นมาเราก็จะเห็นข้อมูลที่ถูกต้องทาง Economic ที่ตอบรับกับ Feed Back ของตลาดอยู่ดี

#ซื้อขายทองคำแท่ง #ซื้อขายทองคำแท่งออนไลน์ #ทองคำ

#อินเตอร์โกลด์ #InterGOLD #ลงทุนทองคำแท่ง

สามารถติดตามบทวิเคราะห์ได้

![]() สนใจลงทุนทองคำแท่งหรือติดต

สนใจลงทุนทองคำแท่งหรือติดต

![]() Website : www.intergold.co.th

Website : www.intergold.co.th

![]() Line : @intergold

Line : @intergold

![]() Facebook : https://www.facebook.com/

Facebook : https://www.facebook.com/

![]() Call : 02 – 2233 – 234

Call : 02 – 2233 – 234